Tanto es así que de los beneficios que otorga el Decreto 332/20 (publicado hace mas de 15 días) recién ayer en el día del vencimiento el sistema mostró que parte de las contribuciones eran las que se postergaban. Con un agravante a esta altura muchos ya habíamos presentando el F. 931, porque esperar en este país al día del vencimiento para presentar algo es como jugar a la ruleta rusa…

Pero más allá de todas la complicaciones que estas modificaciones de último momento están generando, la pregunta es si valen realmente la pena. ¿Es realmente un beneficio la postergación del vencimiento?

No para todos, aquellos contribuyentes que tienen acceso a los Planes de Facilidades de la RG 4268 de AFIP cuya tasa de interés efectiva mensual es para abril de 2,18%, quizás esta postergación no les sea conveniente ¿Porque?

Porque la parte de las Contribuciones NO SIPA que se pueden diferir deberán abonarse dentro de 60 días, salvo que AFIP habilite en el futuo una forma de incluirla en un Plan de Facilidades y por la parte que esta venciendo ahora, la opción de incluir en Plan de Facilidades solo podría generarse por el valor total del concepto 351. “Mis facilidades” permite cargar el concepto pero despues no valida la deuda si cargamos el concepto 369.

En conclusión: Pagar un VEP por la parte No SIPA y diferir por solo 60 días las contribuciones SIPA, no tiene sentido para aquellos que hoy pueden optar por poner el concepto completo de las contribuciones SIPA (351) en un Plan de hasta 8 cuotas y al 2,18% mensual.

Claro está que esto depende del contribuyente y de su categoría en el SIPER, pero a como están dadas hoy las condiciones y salvo que AFIP (fuera de fecha, porque esto comenzó a vencer ayer) habilite la opción de generar Planes de Facilidades por concepto 369 y 368 por separado el beneficio de postergar el pago por 60 días, considero que no es conveniente para los pequeños contribuyentes.

Otras cuestiones a tener en cuenta:

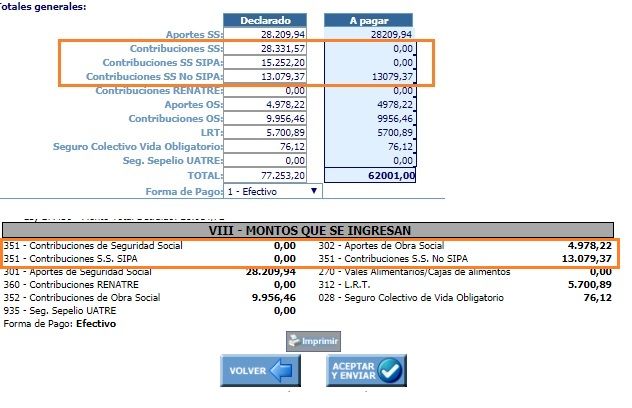

Los que todavía no presentaron el F. 931 no tendrán problema con visualizar la parte que es SIPA (la que se posterga por 60 días el vencimiento) de la que es NO SIPA (la que se debe pagar en abril).

Para los que ya presentaron y todavía no abonaron, pueden entrar nuevamente a declaración en Línea y generar como si fuese una rectificativa de marzo 2020 (no considero necesario que se presente) y allí podrán visualizar como se desagregan los importes entre SIPA y NO SIPA.

Para el mes de marzo 2020, deberán entonces generarse 2 VEP siempre que al empleador se le han otorgado la prórroga del pago de las contribuciones al SIPA:

- VEP por todos los conceptos del F. 931 menos el concepto 351. (Tener en cuenta que el concepto 301 – Aporte de Seguridad Social podría incluirse en un Plan de Facilidades de Pago, no es necesario que se abone por VEP)

- VEP por la parte de las contribuciones NO SIPA.

Pasos para generar el VEP por la parte NO SIPA

- Ir al servicio “Presentación DDJJ y Pagos” seleccionar nuevo VEP y allí Otros Pagos / AFIP – Otros Pagos

- Seleccionar en Impuesto el concepto 351, Concepto: 369 para pago del No SIPA, Subconcepto: 19 Obligación Mensual.

- Ingresar el Importe que figura en Declaración en Línea como “Contribuciones NO SIPA” (Ver Imagen)